一、申報案例

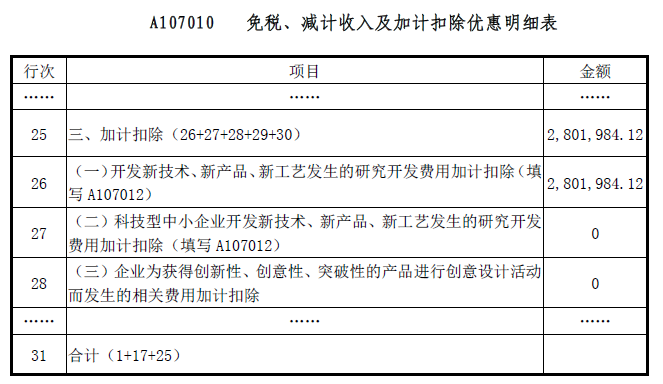

享受研發(fā)費加計扣除優(yōu)惠的企業(yè)需填報A107010《免稅、減計收入及加計扣除優(yōu)惠明細表》和A107012《研發(fā)費用加計扣除優(yōu)惠明細表》,其中,企業(yè)須先自行填報A107012《研發(fā)費用加計扣除優(yōu)惠明細表》,填報完成后有關(guān)數(shù)據(jù)會自動帶入表A107010《免稅、減計收入及加計扣除優(yōu)惠明細表》對應(yīng)行次。

甲公司為一家財務(wù)健全的制造業(yè)企業(yè),2021 年度進行了三項研發(fā)活動,項目名稱分別為A、B、C。其中A、B 項目為自主研發(fā)、C 項目為委托研發(fā)。

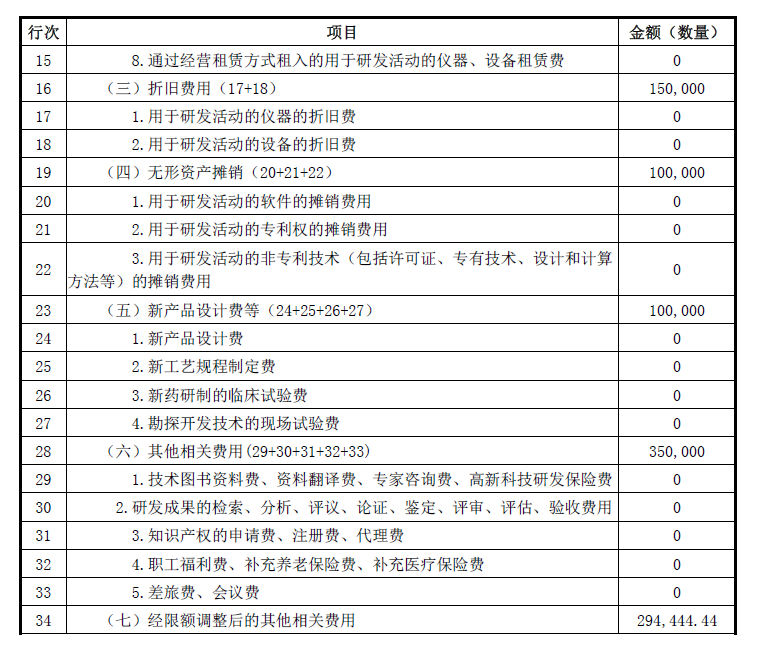

A 項目共發(fā)生研發(fā)費用200 萬元,全部費用化處理。其中:直接從事研發(fā)活動的人員工資80 萬元,五險一金20 萬元,直接消耗材料費用30 萬元、燃料10 萬元、動力費用10 萬元,用于研發(fā)活動的設(shè)備折舊費10 萬元,用于研發(fā)活動的專利權(quán)攤銷費用5 萬元,新產(chǎn)品設(shè)計費5 萬元,其他相關(guān)費用30 萬元(包含差旅費20 萬元、會議費10 萬元)。

B 項目為資本化項目,共發(fā)生研發(fā)費用100 萬元,2021 年2 月起開始資本化,至2021 年7 月10日結(jié)束資本化并結(jié)轉(zhuǎn)形成無形資產(chǎn),會計按直線法計算攤銷費用,分10 年攤銷。費用明細:直接從事研發(fā)活動的人員工資60 萬元,五險一金10 萬元,直接消耗材料費用5 萬元、燃料3 萬元、動力費用2 萬元,用于研發(fā)活動的設(shè)備折舊費5 萬元,用于研發(fā)活動的軟件攤銷費用5 萬元,新工藝設(shè)計費5 萬元,資料翻譯費5 萬元。

C 項目研發(fā)費用總額100 萬元,其中30 萬元由境外機構(gòu)完成。

二、填報分析

1.其他相關(guān)費用的可加計扣除金額

全部研發(fā)項目的其他相關(guān)費用限額=全部研發(fā)項目的人員人工等五項費用之和×10%/(1-10%)=(A項目的人員人工等五項費用之和+ B 項目的人員人工等五項費用之和+ C 項目的人員人工等五項費用之和)×10%/(1-10%)=(170+95+0)×10%/(1-10%)=29.44 萬元;甲公司“其他相關(guān)費用”實際發(fā)生數(shù)=30+5=35 萬元,當(dāng)“其他相關(guān)費用”實際發(fā)生數(shù)大于限額時,按限額計算稅前加計扣除額,A、B、C 三個項目允許加計扣除“其他相關(guān)費用”為29.44 萬元,其中資本化項目B 可加計扣除的“其他相關(guān)費用”為4.20 萬元(29.44/35*5)。

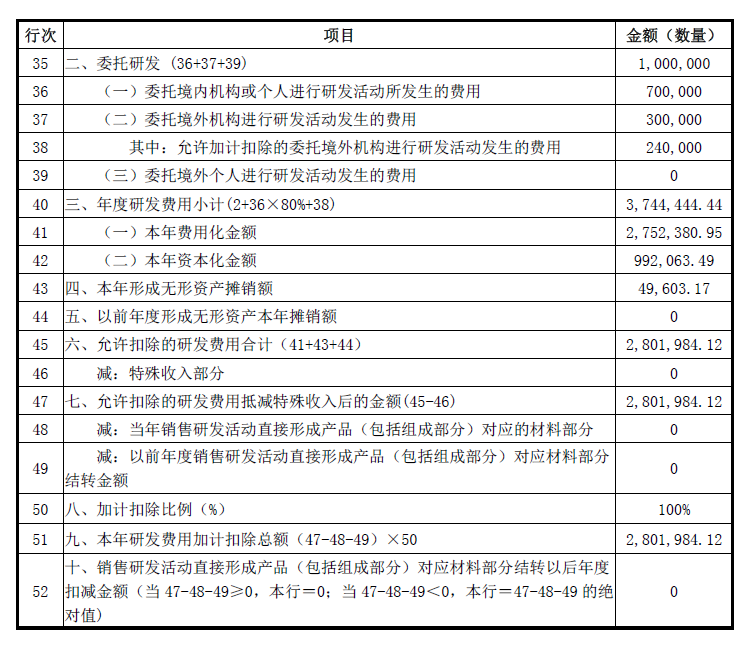

2.委托研發(fā)費用的可加計扣除金額

C 項目:委托境內(nèi)研發(fā)費用=70×80%=56 萬元,委托境外研發(fā)費用=30×80%=24 萬元(不超過境內(nèi)符合條件的研發(fā)費用三分之二),可加計扣除的研發(fā)費用合計80 萬元。

因此,年度研發(fā)費用小計=170+95+29.44+80=374.44 萬元,其中本年費用化金額275.24 萬元(170+29.44/35*30+80),資本化金額99.2 萬元(95+4.2),本年攤銷額為4.96 萬元(=99.2/10/12*6)。

本年允許加計扣除的研發(fā)費用合計=275.24+4.96=280.20 萬元,研發(fā)費用加計扣除總額=280.20×100%=280.20 萬元。

表格填報示例(假設(shè)該納稅人使用《2021 版研發(fā)支出輔助賬樣式》):

企業(yè)填報完上表后,第51 行數(shù)據(jù)會自動帶入表A107010 對應(yīng)行次。

三、其他應(yīng)注意事項

(一)企業(yè)預(yù)繳階段暫未選擇享受研發(fā)費加計扣除可在匯算清繳期間統(tǒng)一享受

按照《財政部稅務(wù)總局關(guān)于進一步完善研發(fā)費用稅前加計扣除政策的公告》(財政部稅務(wù)總局公告2021 年第13 號),2021 年,企業(yè)暫未選擇在第3 季度或9 月份預(yù)繳申報時享受研發(fā)費用加計扣除優(yōu)惠政策的,可在2022 年辦理2021 年匯算清繳時統(tǒng)一享受。

(二)企業(yè)預(yù)繳階段申報享受研發(fā)優(yōu)惠無需報送《研發(fā)費用加計扣除優(yōu)惠明細表》

對2021 年度預(yù)繳階段享受研發(fā)費用加計扣除政策的,采取“真實發(fā)生、自行判別、申報享受、相關(guān)資料留存?zhèn)洳?rdquo;的辦理方式,由企業(yè)依據(jù)實際發(fā)生的研發(fā)費用支出,自行計算加計扣除金額,填報《中華人民共和國企業(yè)所得稅月(季)度預(yù)繳納稅申報表(A 類)》享受稅收優(yōu)惠,并根據(jù)享受加計扣除優(yōu)惠的研發(fā)費用情況(前三季度)填寫《研發(fā)費用加計扣除優(yōu)惠明細表》(A107012)。《研發(fā)費用加計扣除優(yōu)惠明細表》(A107012)與政策規(guī)定的其他資料一并留存?zhèn)洳椤?/div>

(三)企業(yè)申報享受研發(fā)費用加計扣除政策無需報送《歸集表》和《匯總表》

根據(jù)《國家稅務(wù)總局關(guān)于修訂企業(yè)所得稅年度納稅申報表有關(guān)問題的公告》(國家稅務(wù)總局公告2019 年第41 號)第二條規(guī)定,企業(yè)申報享受研發(fā)費用加計扣除政策時,按照《國家稅務(wù)總局關(guān)于發(fā)布修訂后的〈企業(yè)所得稅優(yōu)惠政策事項辦理辦法〉的公告》(國家稅務(wù)總局公告2018 年第23 號)的規(guī)定執(zhí)行,不再填報《研發(fā)項目可加計扣除研究開發(fā)費用情況歸集表》和報送《“研發(fā)支出”輔助賬匯總表》。《“研發(fā)支出”輔助賬匯總表》由企業(yè)留存?zhèn)洳椤?/div>

(四)盈利企業(yè)和虧損企業(yè)都可以享受加計扣除政策

現(xiàn)行企業(yè)所得稅法第五條明確企業(yè)每一納稅年度的收入總額,減除不征稅收入、免稅收入、各項扣除以及允許彌補的以前年度虧損后的余額,為應(yīng)納稅所得額,因此,企業(yè)發(fā)生的研發(fā)費用,不論企業(yè)當(dāng)期是盈利還是虧損,都可以加計扣除。

(五)研發(fā)費用加計扣除政策能疊加享受稅收優(yōu)惠

根據(jù)《國家稅務(wù)總局關(guān)于發(fā)布修訂后的<企業(yè)所得稅優(yōu)惠政策事項辦理辦法>的公告》(國家稅務(wù)總局公告2018 年第23 號)的規(guī)定,所稱優(yōu)惠事項是指企業(yè)所得稅法規(guī)定的優(yōu)惠事項,以及國務(wù)院和民族自治地方根據(jù)企業(yè)所得稅法授權(quán)制定的企業(yè)所得稅優(yōu)惠事項。包括免稅收入、減計收入、加計扣除、加速折舊、所得減免、抵扣應(yīng)納稅所得額、減低稅率、稅額抵免等。

按照《財政部國家稅務(wù)總局關(guān)于執(zhí)行企業(yè)所得稅優(yōu)惠政策若干問題的通知》(財稅〔2009〕69號)的規(guī)定,企業(yè)所得稅法及其實施條例中規(guī)定的各項稅收優(yōu)惠,凡企業(yè)符合規(guī)定條件的,可以同時享受。因此,企業(yè)既符合享受研發(fā)費用加計扣除政策條件,又符合享受其他優(yōu)惠政策條件的,可以同時享受有關(guān)優(yōu)惠。